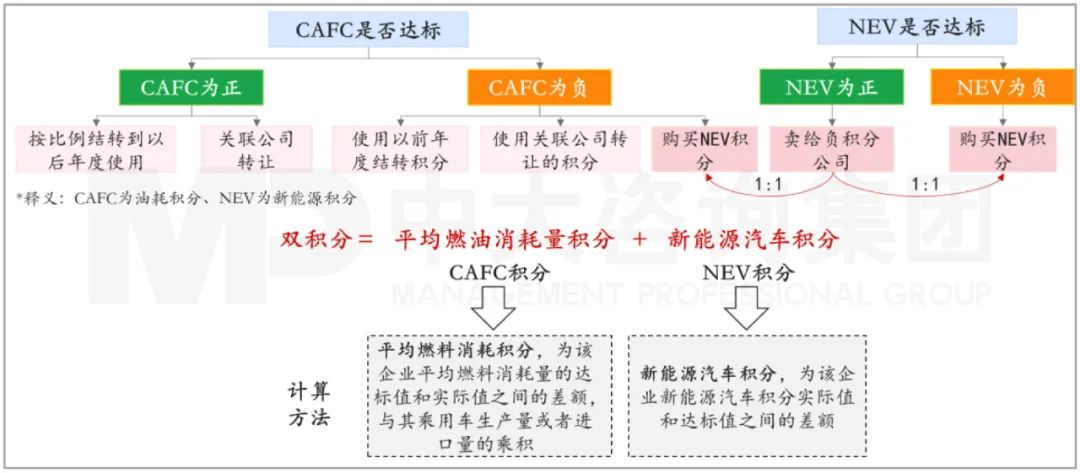

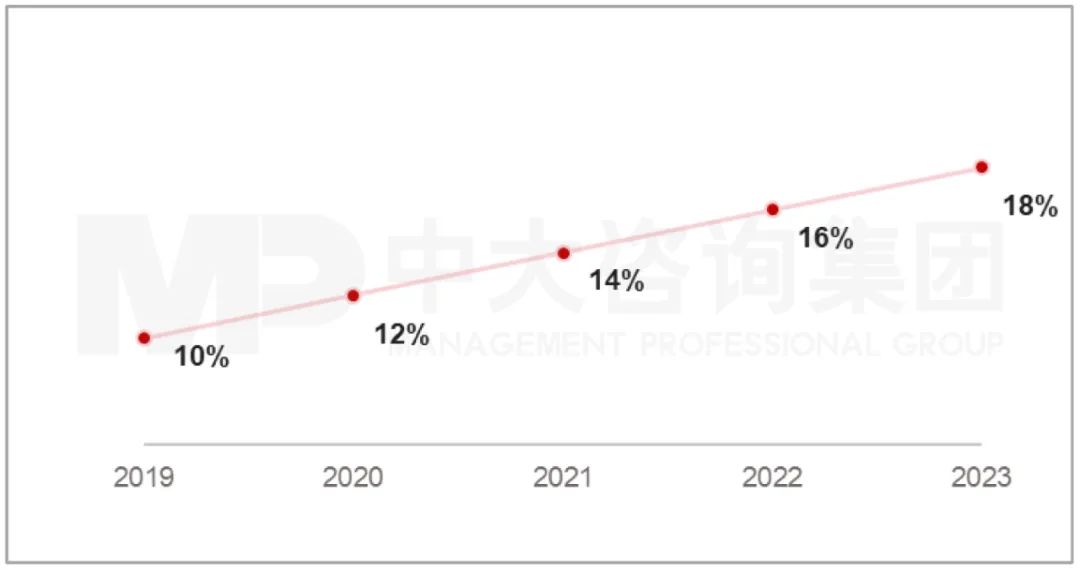

雙積分比例要求趨嚴�����,削減油耗勢在必行��。2020年6月����,工信部在新發(fā)布的《關于修改<乘用車企業(yè)平均燃料消耗量與新能源汽車積分并行管理辦法>的決定》(簡稱“雙積分政策”核心是驅動車企更加聚焦削減燃油車的油耗以提升CAFC油耗積分�,同時盡可能生產高性價比的新能源汽車以提升NEV積分)中明確了2021年至2023年的新能源汽車積分比例要求將從14%逐步上漲到18%。透過以雙積分為首的相關節(jié)能環(huán)保政策可以清晰的得知�����,新能源汽車產業(yè)是我國在汽車行業(yè)戰(zhàn)略性發(fā)展的重點方向,且積分比例要求的趨嚴也意味著行業(yè)發(fā)展將進入快車道����。

圖:《乘用車企業(yè)平均燃料消耗量與新能源汽車積分并行管理辦法》雙積分計算方法�,資料來源:工信部、中大咨詢研究院整理

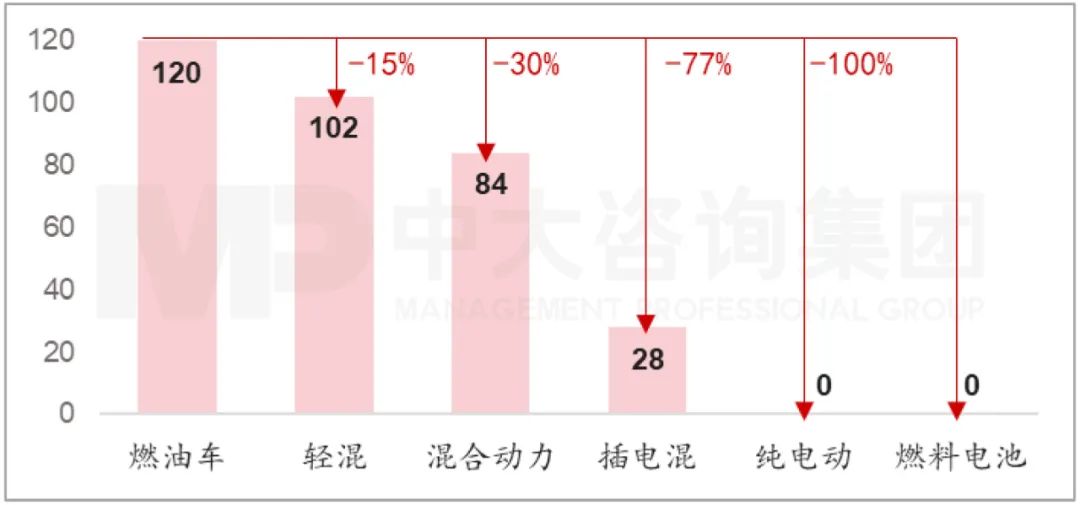

圖:各類車型的碳排量對比(g/km)����,資料來源:中國汽車工業(yè)協(xié)會、中大咨詢研究院整理

圖:2019-2023年新能源積分比例要求�,資料來源:工信部��、中大咨詢研究院整理

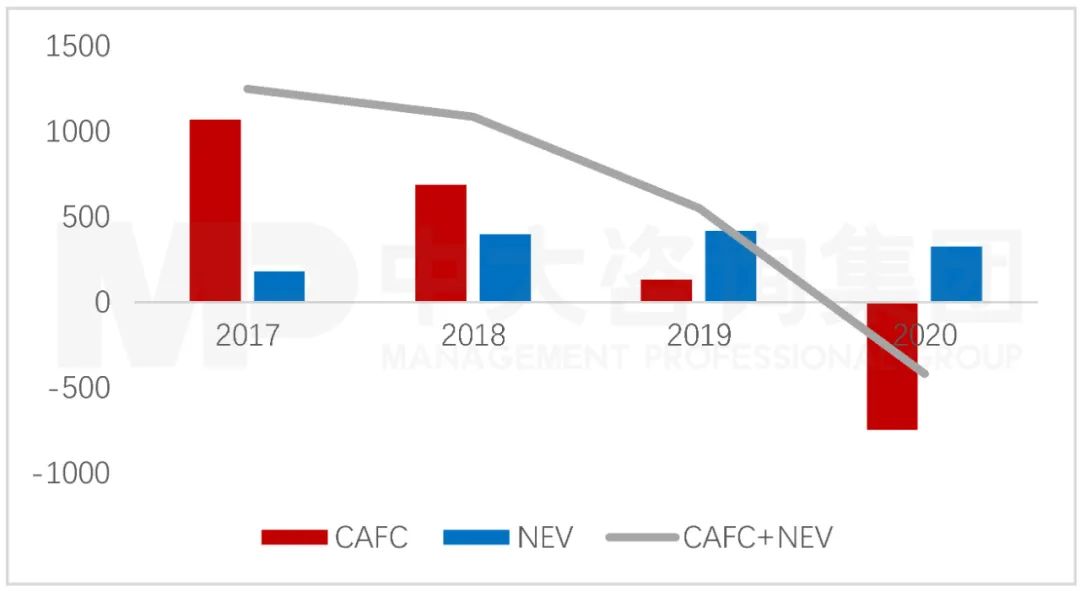

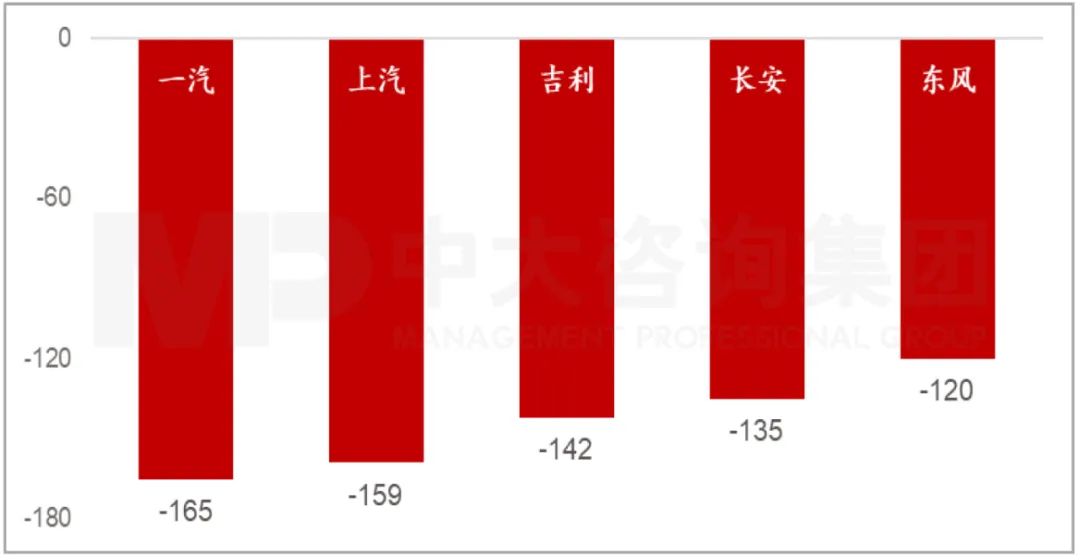

油耗積分缺口擴大導致“雙積分”出現(xiàn)托底效應���,國內傳統(tǒng)車企產生較大的積分需求�。工信部發(fā)布的“2020年雙積分年度報告”中顯示,2020年我國境內137家乘用車企業(yè)共產生油耗正積分432萬分�,負積分1178萬分,產生新能源正積分435萬分�,負積分108萬分,其中燃料消耗積分(CAFC)缺口擴大幅度較大���。

從積分需求端來看��,由于燃油負積分的缺口擴大和新能源積分比例要求增加的雙重壓力�����,國內一線傳統(tǒng)車企如一汽����、上汽�����、吉利����、長安等對新能源正積分交易需求量較大����。從積分供給端來看�,新能源正積分供應大部分來自于以新能源汽車業(yè)務為主的比亞迪與特斯拉、蔚來等造車新勢力�����。

圖:2017-2020年國內乘用車整體雙積分情況��,資料來源:工信部�����、中大咨詢研究院整理

圖:2020年平均燃料消耗負積分Top5(單位:萬分)�����,資料來源:工信部�、中大咨詢研究院整理

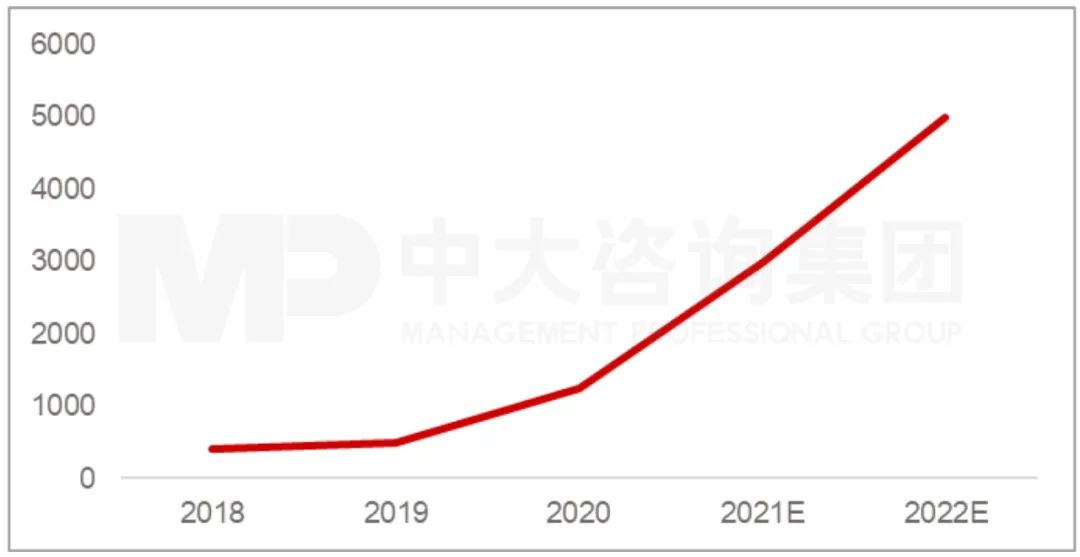

新能源正積分價格水漲船高�����,分化車企經營成本�����,傳統(tǒng)車企燃油車業(yè)務壓力驟升�。盡管目前交易市場正負積分供需基本平衡,但新能源正積分“供不應求”趨勢愈發(fā)明顯��,導致交易價格也水漲船高����。2020年中國新能源積分交易平均單價達到1204元/分,而2019年近9成交易單價才不足500元�,預計今年年底新能源積分將突破3000元/分。傳統(tǒng)車企燃油車業(yè)務面臨嚴峻的成本壓力�,相反新勢力造車廠則從中獲利。

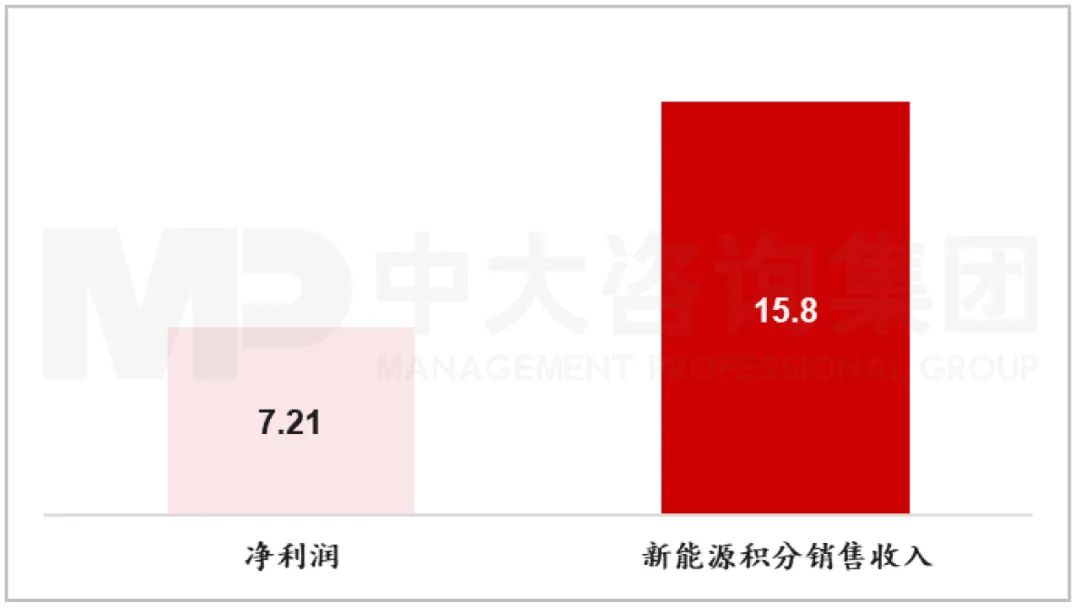

以特斯拉為例��,2020年特斯拉通過出售新能源積分所獲得的總收入為15.8億美元,達到當年凈利潤的兩倍多����,今年一季度特斯拉的積分銷售收入已經達到5.18億美元之多,占總營收的5%����。

圖:2018-2022年新能源積分交易平均單價(含預測)(單位:元/分)�����,資料來源:蓋世汽車�、工信部、中大咨詢研究院整理

圖:2020年特斯拉新能源正積分交易收入與凈利潤對比(單位:億元)���,資料來源:公司公開信息����、中大咨詢研究院整理

綜上�,在“雙碳”�����、新能源汽車產業(yè)發(fā)展規(guī)劃和新能源汽車雙積分等政策下�,傳統(tǒng)車企燃油車業(yè)務成本升高,競爭優(yōu)勢減弱���,倒逼傳統(tǒng)車企加快燃油車業(yè)務退出與新能源汽車業(yè)務布局�。

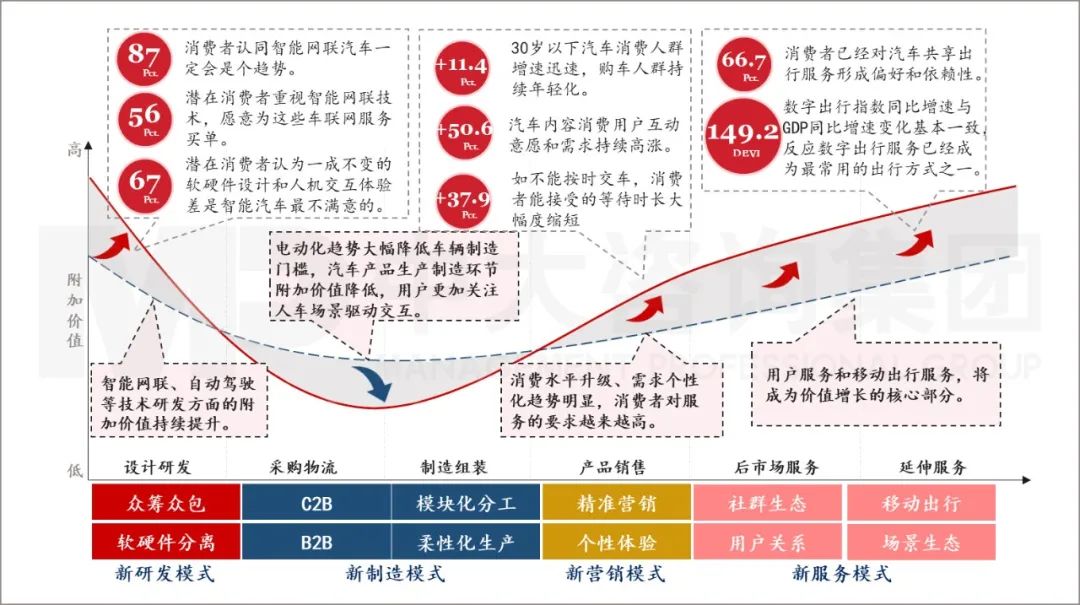

五�����、趨勢3:消費者需求轉變重構價值鏈�����,推動傳統(tǒng)車企向前后兩端延伸能力

圖:汽車工業(yè)價值鏈重構,資料來源:信息化和產業(yè)發(fā)展部�、汽車之家、滴滴發(fā)展研究院��、中大咨詢研究院整理研究

消費者對于汽車的需求已不僅僅停留在駕駛層面���,而是圍繞汽車的用戶服務與出行服務的多元化���、高層次需求。人群消費習慣和偏好正在發(fā)生變化����,消費水平升級與需求個性化趨勢越發(fā)明顯,消費者對服務的生態(tài)化要求越來越高��。

在產品銷售環(huán)節(jié)�����,汽車消費群體的年輕化趨勢導致數(shù)字化渠道逐步成為核心�,數(shù)字化線上觸點如汽車垂直網站等逐步成為了消費者決策的核心因素。其次��,區(qū)別于傳統(tǒng)的經銷商銷售模式��,消費者更加希望獲得創(chuàng)新和定制化的服務模式。這兩個趨勢的變化要求整車廠與消費者拉近接觸距離�����、豐富接觸渠道�����,同時更好地重塑銷售模式��,提高自身精準營銷與數(shù)據變現(xiàn)能力���。在后市場服務環(huán)節(jié),對于大量用戶來說����,垂直的服務渠道選擇知識門檻過高,同時汽車行業(yè)后市場服務存在的誠信危機也使消費者普遍厭倦了一次次重新建立信任的過程�����。車企應打造更低成本����、更多元的一站式服務模式��,與消費者建立直接的信任關系��。在出行服務環(huán)節(jié)���,隨著移動出行的市場服務需求不斷擴大,出行服務附加價值進一步向后延伸���,對車企打造出行生態(tài)圈和提供全新的出行服務體驗提出了更高的要求����。

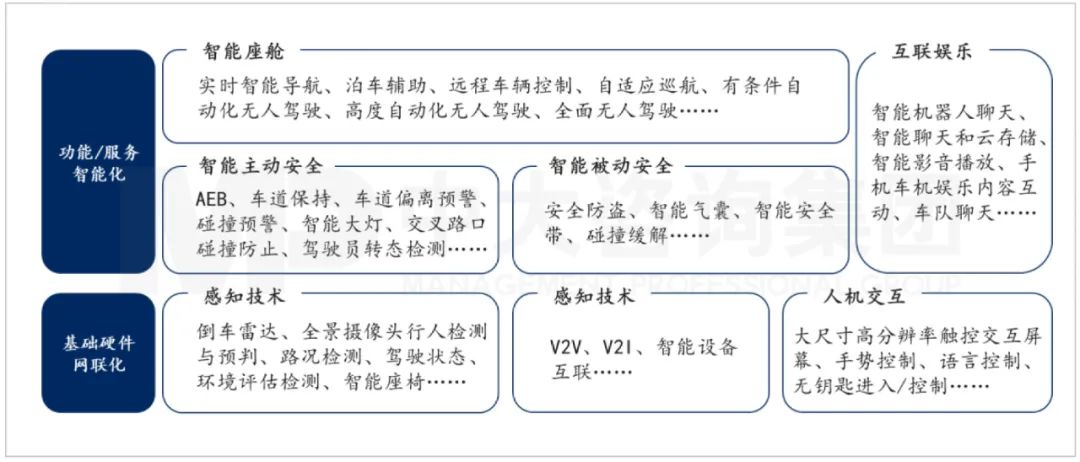

“汽車+科技”融合與硬件日趨同質趨勢下消費者愈發(fā)關注汽車智能化的場景應用��。電動化趨勢下的造車門檻降低���,汽車產品在生產制造環(huán)節(jié)的附加價值大打折扣����,用戶從過往以硬件與行駛質感為主的產品需求逐步轉向軟件層面的場景體驗需求�。87%的消費者認同智能網聯(lián)汽車將成為大趨勢,并有56%的潛在消費者愿意為這些智能軟件系統(tǒng)買單���。充分表明現(xiàn)階段消費者對以智能網聯(lián)�����、自動駕駛等“人車場景交互”技術的認知已經達到了較高的水平�����,且需求越來越迫切��,汽車工業(yè)“軟件定義”的時代已悄然而至����。

圖:智能網聯(lián)化技術核心功能��,資料來源:信息化和產業(yè)發(fā)展部����、中大咨詢研究院整理

綜上,隨著客戶需求偏好的變化���,汽車工業(yè)鏈條前后兩端的附加價值提升�,對傳統(tǒng)車企打造“硬件+軟件+場景應用”的全生命周期出行服務生態(tài)圈要求也越發(fā)迫切。傳統(tǒng)汽車供應鏈以傳統(tǒng)生產制造為核心逐步往軟件智能場景化體驗和移動出行服務不斷延伸�。傳統(tǒng)車企過往以汽車硬件和駕駛質感為核心的商業(yè)邏輯已經不再適用,對打造“出行即服務(MaaS)”的要求越來越高且越來越迫切��。

結語

乘用車市場負增長下新能源汽車業(yè)務持續(xù)滲透����、“雙碳”目標下政策施壓傳統(tǒng)燃油業(yè)務、消費者需求轉變重構供應鏈附加價值等因素來看��,以“新四化”為核心的全面轉型變革已是傳統(tǒng)車企現(xiàn)階段的必選項��。然而�����,傳統(tǒng)車企在長期穩(wěn)定的發(fā)展格局中所形成的經營理念���、供應鏈與經銷商體系等獨特經驗可能無法在行業(yè)巨變中展現(xiàn)優(yōu)勢��,反而甚至可能與內部復雜的利益組織��、僵化的管理機制共同成為轉型掣肘����。

因此,“新四化”浪潮下���,傳統(tǒng)車企的轉型注定是業(yè)務與組織層面的雙重嬗變��。在本系列后續(xù)的研究中��,中大咨詢研究院將以資源能力為視角對國內外傳統(tǒng)車企的轉型模式與轉型路徑進行分析�����,并進一步呈現(xiàn)傳統(tǒng)車企轉型過程中的組織變革�����。