引言?

2020年,我國(guó)正式提出2030碳達(dá)峰�����、2060碳中和戰(zhàn)略目標(biāo)��,在實(shí)現(xiàn)“雙碳”目標(biāo)的前進(jìn)道路上����,金融體系承載著資源配置和風(fēng)險(xiǎn)管理等重要職責(zé)。

本篇�����,中大咨詢將簡(jiǎn)要介紹綠色金融在我國(guó)的發(fā)展歷程及現(xiàn)狀�,并對(duì)我國(guó)當(dāng)前綠色金融包含的五大類金融工具政策文件進(jìn)行梳理��,明確現(xiàn)階段的不足���。

一���、綠色金融發(fā)展歷程及現(xiàn)狀

發(fā)展歷程

綠色金融是指為支持環(huán)境改善���、應(yīng)對(duì)氣候變化和資源節(jié)約高效利用的經(jīng)濟(jì)活動(dòng),即對(duì)環(huán)保����、節(jié)能、清潔能源����、綠色交通、綠色建筑等領(lǐng)域的項(xiàng)目投融資�����、項(xiàng)目運(yùn)營(yíng)����、風(fēng)險(xiǎn)管理等所提供的金融服務(wù)。

自2005年以來(lái)���,政府不斷的推動(dòng)綠色金融的發(fā)展����。國(guó)務(wù)院2005年頒發(fā)《關(guān)于落實(shí)科學(xué)發(fā)展觀和加強(qiáng)環(huán)境保護(hù)的決定》是中國(guó)第一個(gè)綠色信貸政策,標(biāo)志著綠色金融的開(kāi)始�。在綠色金融構(gòu)建初期,我國(guó)采取跨部門合作方式����,嘗試將環(huán)保產(chǎn)業(yè)政策與金融政策相結(jié)合。但初期階段的政策措施比較簡(jiǎn)略籠統(tǒng)�,只是簡(jiǎn)單鼓勵(lì)性政策意見(jiàn),沒(méi)有為下級(jí)執(zhí)行部門給出明確的實(shí)施準(zhǔn)則�����,我國(guó)金融政策與環(huán)境關(guān)系雖逐漸密切��,但仍處于初級(jí)階段���。

2016年�,中國(guó)人民銀行等七部委發(fā)布的《關(guān)于構(gòu)建綠色金融體系的指導(dǎo)意見(jiàn)》�,從綠色信貸、綠色債券�、綠色保險(xiǎn)、綠色基金�、碳金融市場(chǎng)工具等方面闡述了未來(lái)綠色金融的政策方向��,標(biāo)志著我國(guó)已初步形成綠色金融政策體系。這份文件是國(guó)內(nèi)迄今為止最為權(quán)威的綠色金融定義�����,其不僅明確了綠色金融的目的�,還結(jié)合國(guó)內(nèi)經(jīng)濟(jì)發(fā)展以及環(huán)境狀況,確定了未來(lái)綠色金融的重點(diǎn)支持領(lǐng)域和項(xiàng)目類型���,提出了很多創(chuàng)新性的融資工具和激勵(lì)約束機(jī)制����,對(duì)綠色產(chǎn)業(yè)發(fā)展多層次�����、多元化的投融資需求具有重要的指導(dǎo)意義���。這一階段��,中國(guó)在國(guó)際上的大國(guó)責(zé)任明顯加重��,在G20等多邊框架下切實(shí)深化綠色發(fā)展理念��,主動(dòng)加入全球環(huán)境治理����,公開(kāi)發(fā)布《G20綠色金融綜合報(bào)告》等重要文件;在“十三五”系列規(guī)劃中����,多次提出要建立綠色金融體系,深化國(guó)內(nèi)綠色金融改革���,至此我國(guó)綠色金融體系開(kāi)始步入正軌�。

2021年�,國(guó)家《“十四五”規(guī)劃綱要和2035年遠(yuǎn)景目標(biāo)》的更是強(qiáng)調(diào)綠色金融在實(shí)現(xiàn)碳減排目標(biāo)上發(fā)揮的重要支持作用,綠色金融成為國(guó)家戰(zhàn)略目標(biāo)的重要支柱�。

現(xiàn)狀

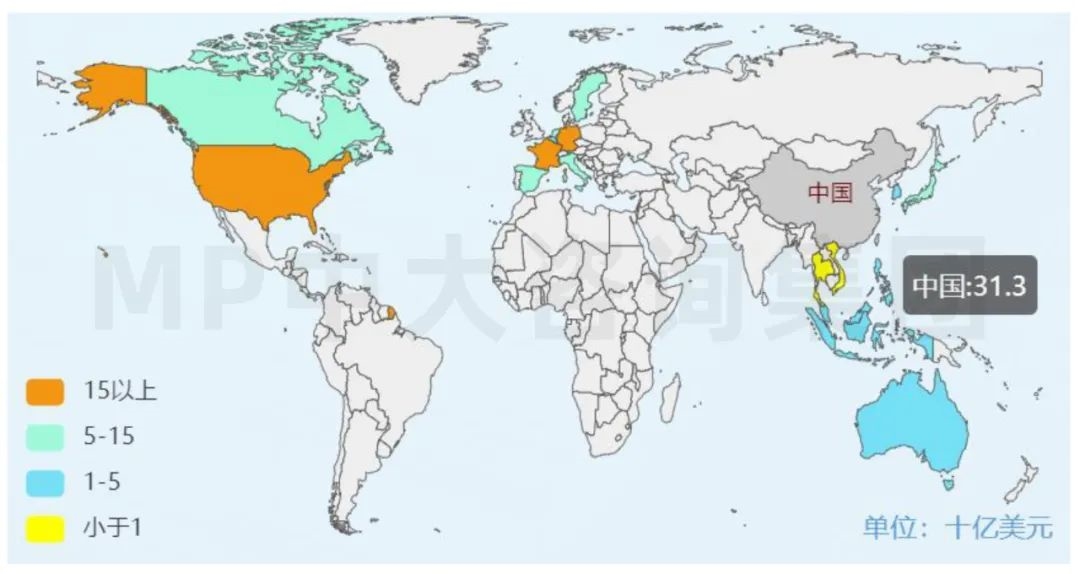

隨著相應(yīng)政策的出臺(tái),我國(guó)綠色金融贏來(lái)了蓬勃的發(fā)展���。在綠色債券上�����,我國(guó)綠色債券規(guī)模已經(jīng)達(dá)到世界第二��,目前年發(fā)行額僅次于美國(guó)�����。

圖 1 2019年全球綠色債券發(fā)行額����。數(shù)據(jù)來(lái)源:全球綠色金融大數(shù)據(jù)平臺(tái)

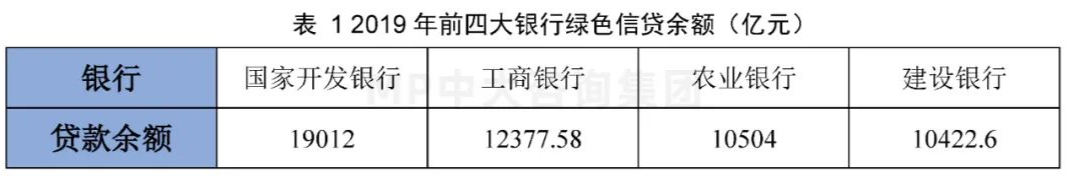

在綠色信貸上�,我國(guó)綠色信貸規(guī)模位居世界第一,2021年國(guó)內(nèi)21家主要銀行綠色余額達(dá)到12.5萬(wàn)億元���,占各項(xiàng)貸款的9.3%�����。自2019年起�,國(guó)內(nèi)綠色貸款排名前四銀行均已突破1萬(wàn)億元[1]����。

數(shù)據(jù)來(lái)源:全球綠色金融大數(shù)據(jù)平臺(tái)

在碳交易上,自2011年國(guó)家開(kāi)展試點(diǎn)以來(lái)為電力�、鋼鐵、水泥等20多個(gè)行業(yè)�����、近3000家重點(diǎn)排放單位��,每年發(fā)放配額約14億噸[2]。但截止2021年6月�����,試點(diǎn)碳市場(chǎng)累計(jì)配額成交量4.8億噸�,年均成交量不到7000萬(wàn)噸,低于配額發(fā)放量的6%��。2021年7月16日��,中國(guó)正式開(kāi)啟全國(guó)碳排放權(quán)市場(chǎng)交易����。首批納入2000多家發(fā)電企業(yè),覆蓋碳排放量超過(guò)40億噸�����。

在綠色基金上����,2020年國(guó)家綠色發(fā)展基金由中華人民共和國(guó)財(cái)政部、中華人民共和國(guó)生態(tài)環(huán)境部���、上海市共同發(fā)起設(shè)立�,標(biāo)志著綠色基金發(fā)展進(jìn)入新的階段。但市場(chǎng)上泛ESG公募基金絕對(duì)規(guī)模仍小�,發(fā)展處于提速階段,截至2021年6月30日基金半年報(bào)�����,中國(guó)共有48家基金公司發(fā)行了111只泛ESG公募基金����,其中混合型基金55只�����,股票型基金51只����,債券型基金5只。泛ESG公募基金規(guī)模約2800 億根據(jù)基金業(yè)協(xié)會(huì)發(fā)布數(shù)據(jù)�,截至2021年5月底中國(guó)公募基金規(guī)模大約23萬(wàn)億,泛ESG公募基金規(guī)模大約占比1.2%[3]�。

盡管我國(guó)目前綠色金融發(fā)展成績(jī)顯著,但是依然存在諸多問(wèn)題���。

從整體來(lái)看����,國(guó)家層面政策基本屬于部門規(guī)章和規(guī)范性文件,立法層次較低�,法律強(qiáng)制力和權(quán)威性不夠,執(zhí)行力較弱��,不能為綠色金融開(kāi)展給以強(qiáng)有力的法律依據(jù)支持�。如《商業(yè)銀行法》中未對(duì)銀行業(yè)金融機(jī)構(gòu)在綠色信貸方面的責(zé)任權(quán)利義務(wù)進(jìn)行界定,即便銀行業(yè)金融機(jī)構(gòu)授信給環(huán)保不達(dá)標(biāo)����、不符合國(guó)家產(chǎn)業(yè)和環(huán)保政策的企業(yè),相關(guān)部門也無(wú)法對(duì)其處罰���。

從局部來(lái)看����,各類綠色金融產(chǎn)品發(fā)展不平衡不充分現(xiàn)象依然存在�,主要體現(xiàn)在綠色信貸和債券已經(jīng)形成一套成熟體系,發(fā)行規(guī)模名列前茅���,但綠色保險(xiǎn)����、碳金融市場(chǎng)工具和綠色基金仍處在蹣跚起步階段,離歐美等發(fā)達(dá)國(guó)家還有很大的距離����。

二、綠色金融工具相關(guān)政策梳理及解析

《關(guān)于構(gòu)建綠色金融體系的指導(dǎo)意見(jiàn)》中明確從綠色信貸�、綠色債券、綠色保險(xiǎn)���、綠色基金�、碳金融市場(chǎng)工具方面完善綠色金融建設(shè)����,加強(qiáng)監(jiān)管�,增強(qiáng)激勵(lì)與補(bǔ)貼。

綠色信貸

中國(guó)的綠色信貸體系是以《綠色信貸指引》為核心和綱領(lǐng)性文件�����,以綠色信貸分類統(tǒng)計(jì)制度�����、考核評(píng)價(jià)機(jī)制、激勵(lì)機(jī)制為三大基石��,對(duì)中國(guó)銀行業(yè)金融機(jī)構(gòu)開(kāi)展綠色信貸進(jìn)行了有效的規(guī)范����、促進(jìn)和激勵(lì)[4],為企業(yè)推進(jìn)綠色轉(zhuǎn)型提供激勵(lì)�。

2012年的《綠色信貸指引》作為綠色信貸體系的頂層設(shè)計(jì)文件,將綠色信貸歸類為三個(gè)方面:一是銀行發(fā)揮資源配置的功能��,將信貸資金重點(diǎn)投放到低碳經(jīng)濟(jì)���、循環(huán)經(jīng)濟(jì)�����、生態(tài)經(jīng)濟(jì)等領(lǐng)域�,促進(jìn)綠色產(chǎn)業(yè)���、綠色經(jīng)濟(jì)的發(fā)展�����;二是銀行加強(qiáng)環(huán)境和社會(huì)風(fēng)險(xiǎn)管理���,建立起全面的環(huán)境和社會(huì)風(fēng)險(xiǎn)管理體系�����,在向客戶提供金融融資等服務(wù)時(shí)����,評(píng)價(jià)�����、識(shí)別企業(yè)和項(xiàng)目潛在的環(huán)境與社會(huì)風(fēng)險(xiǎn)���;三是銀行積極制定政策����,提升自身環(huán)境和社會(huì)表現(xiàn)����,從而實(shí)現(xiàn)銀行的可持續(xù)發(fā)展��。

分類統(tǒng)計(jì)制度方面����,2013年銀監(jiān)會(huì)發(fā)布《關(guān)于報(bào)送綠色信貸統(tǒng)計(jì)表的通知》����,確定銀行業(yè)金融機(jī)構(gòu)“環(huán)境�、安全等重大風(fēng)險(xiǎn)企業(yè)信貸情況”、“綠色信貸統(tǒng)計(jì)”等數(shù)據(jù)報(bào)送要求�。2018年,央行發(fā)布《關(guān)于建立綠色貸款專項(xiàng)統(tǒng)計(jì)制度的通知》�,進(jìn)一步明確了綠色信貸數(shù)據(jù)統(tǒng)計(jì)和監(jiān)測(cè)要求,要求銀行報(bào)送四方面內(nèi)容���,一是涉及落后產(chǎn)能�����、環(huán)境��、安全等重大風(fēng)險(xiǎn)企業(yè)信貸情況��;二是綠色信貸的開(kāi)展情況����,即支持節(jié)能���、環(huán)保�、生態(tài)領(lǐng)域項(xiàng)目及服務(wù)貸款與支持節(jié)能環(huán)保、新能源����、新能源汽車等戰(zhàn)略性新興產(chǎn)業(yè)產(chǎn)品端貸款的合計(jì)規(guī)模;三是綠色信貸的資產(chǎn)質(zhì)量情況�����;四是在國(guó)際上率先系統(tǒng)性測(cè)算貸款支持的節(jié)能環(huán)保項(xiàng)目所形成的年節(jié)能減排能力�,規(guī)定測(cè)算的七項(xiàng)指標(biāo)。

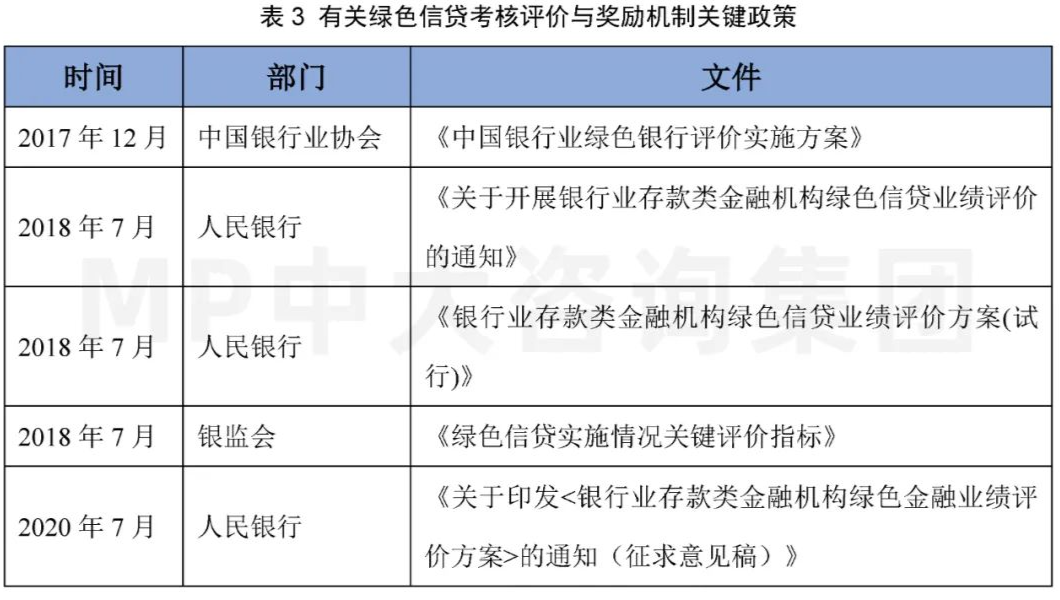

考核評(píng)價(jià)制度方面�,2014年銀監(jiān)會(huì)發(fā)布的《綠色信貸實(shí)施情況關(guān)鍵評(píng)價(jià)指標(biāo)》是未來(lái)綠色銀行評(píng)級(jí)的依據(jù)和基礎(chǔ),也是目前綠色信貸考核評(píng)價(jià)的核心文件��。評(píng)價(jià)指標(biāo)主要包括兩類指標(biāo):定性評(píng)價(jià)指標(biāo)和定量評(píng)價(jià)指標(biāo)�。其中定性評(píng)價(jià)指標(biāo),是對(duì)《綠色信貸指引》中“第二章組織管理”�、“第三章政策制度及能力建設(shè)”、“第四章流程管理”���、“第五章內(nèi)控管理與信息披露”和“第六章監(jiān)督檢查”中對(duì)銀行業(yè)金融機(jī)構(gòu)各項(xiàng)要求的具體細(xì)化;定量評(píng)價(jià)指標(biāo)���,重點(diǎn)考核綠色產(chǎn)業(yè)的貸款規(guī)模投放�����、“兩高一?��!辟J款余額�����、二氧化碳減排量等�。

在激勵(lì)機(jī)制方面����,我國(guó)此前已出臺(tái)了一系列激勵(lì)措施,如央行的綠色再貸款���、綠色MPA考核等���,并將綠色信貸業(yè)務(wù)開(kāi)展情況的考核結(jié)果納入到MPA考核體系內(nèi)。此外���,一些地方政府也對(duì)綠色項(xiàng)目開(kāi)展了擔(dān)保�、貼息。

以上政策的陸續(xù)頒布�����,不僅促進(jìn)綠色信貸政策規(guī)范化����、制度化,并且向公眾展示了國(guó)家對(duì)于低碳減排的決心���。以《綠色信貸指引》為首的各類綠色信貸政策要求銀行業(yè)金融機(jī)構(gòu)充分考慮信貸業(yè)務(wù)所涉環(huán)境與社會(huì)風(fēng)險(xiǎn)�,拒絕對(duì)環(huán)境和社會(huì)表現(xiàn)不合規(guī)的企業(yè)或項(xiàng)目進(jìn)行授信���,是促進(jìn)企業(yè)進(jìn)行綠色轉(zhuǎn)型和淘汰落后產(chǎn)能而提供的一種有效激勵(lì)手段����。

綠色債券

目前認(rèn)為搭建綠色債券發(fā)展制度框架����,首先需要明確界定綠色項(xiàng)目的范圍,其次需要完善發(fā)行制度�����,最后要加強(qiáng)國(guó)際合作�,與國(guó)際接軌[5]。

●? 綠色債券標(biāo)準(zhǔn)統(tǒng)一取得實(shí)質(zhì)性進(jìn)展����。

2020年3月3日,中共中央辦公廳����、國(guó)務(wù)院辦公廳印發(fā)《關(guān)于構(gòu)建現(xiàn)代環(huán)境治理體系的指導(dǎo)意見(jiàn)》,提出健全環(huán)境治理法律法規(guī)政策體系���,完善金融扶持���,統(tǒng)一國(guó)內(nèi)綠色債券標(biāo)準(zhǔn)。2021年4月21日��,中國(guó)人民銀行���、國(guó)家發(fā)展改革委�����、證監(jiān)會(huì)聯(lián)合發(fā)布《綠色債券支持項(xiàng)目目錄(2021年版)》�����,這是中國(guó)的綠色債券支持項(xiàng)目目錄的首次更新��,也是標(biāo)志著綠色債券分類標(biāo)準(zhǔn)統(tǒng)一的重要文件���,在統(tǒng)一國(guó)內(nèi)綠色債券項(xiàng)目標(biāo)準(zhǔn)��、提升可操作性以及與國(guó)際標(biāo)準(zhǔn)接軌等方面均體現(xiàn)了積極意義����;在具體支持項(xiàng)目上�,其總體邏輯和框架與2019年七部委發(fā)布的《綠色產(chǎn)業(yè)目錄》保持一致,并對(duì)其三級(jí)分類進(jìn)行了細(xì)化���,增加四級(jí)分類���。

此外,為保持《綠色債券目錄》(2020年版)的先進(jìn)性以及后續(xù)與國(guó)際相關(guān)標(biāo)準(zhǔn)的接軌�����,四級(jí)分類刪除了化石能源清潔利用的相關(guān)類別。7月8日��,國(guó)家發(fā)改委�、人民銀行和證監(jiān)會(huì)再次發(fā)布《關(guān)于印發(fā)〈綠色債券支持項(xiàng)目目錄(2020年版)〉的通知(征求意見(jiàn)稿)》����,與此前5月29日發(fā)布的征求意見(jiàn)稿相比,在細(xì)節(jié)上予以調(diào)整�,增加了四級(jí)目錄“采煤沉陷區(qū)綜合治理”,刪除了四級(jí)目錄“農(nóng)村地區(qū)清潔取暖”����。兩次征求意見(jiàn)稿的發(fā)布標(biāo)志著國(guó)內(nèi)百億綠色債券市場(chǎng)將迎來(lái)統(tǒng)一標(biāo)準(zhǔn),對(duì)于進(jìn)一步規(guī)范國(guó)內(nèi)綠色債券市場(chǎng)�、推動(dòng)綠色債券發(fā)行具有重要意義。

●? 綠色債券發(fā)行制度進(jìn)一步完善���。

一是降低綠色債券發(fā)行費(fèi)用��。2020年1月22日��,上清所印發(fā)《關(guān)于調(diào)降債券業(yè)務(wù)收費(fèi)標(biāo)準(zhǔn)的通知》���,通知指出為支持綠色產(chǎn)業(yè)可持續(xù)發(fā)展,上清所對(duì)綠色債券的發(fā)行登記費(fèi)率、付息兌付服務(wù)費(fèi)率降低50%����。上述政策進(jìn)一步降低了綠色債券的融資成本,有助于促進(jìn)綠色債券發(fā)行���。

二是優(yōu)化綠色債券發(fā)行上市安排��。11月27日�,上交所發(fā)布《上海證券交易所公司債券發(fā)行上市審核規(guī)則適用指引第2號(hào)—特定品種公司債券》����,指引明確了注冊(cè)制實(shí)施后綠色公司債券發(fā)行上市審核標(biāo)準(zhǔn)及信息披露要求。具體來(lái)看�,明確了綠色公司債券定義、募集資金用途及綠色產(chǎn)業(yè)領(lǐng)域公司范圍�,同時(shí)對(duì)綠色公司債券信息披露要求和綠色公司債券評(píng)估認(rèn)證做出了具體的制度安排,有助于進(jìn)一步規(guī)范和指導(dǎo)綠色公司債券的發(fā)行����。

●? 加快國(guó)際互作,鼓勵(lì)綠色債券在國(guó)內(nèi)外雙向流動(dòng)和投資��。

2020年10月20日����,發(fā)改委�、人民銀行等五部委聯(lián)合發(fā)印發(fā)《關(guān)于促進(jìn)應(yīng)對(duì)氣候變化投融資的指導(dǎo)意見(jiàn)》�,提出支持境內(nèi)符合條件的綠色金融資產(chǎn)跨境轉(zhuǎn)讓,支持離岸市場(chǎng)不斷豐富人民幣綠色金融產(chǎn)品及交易����,不斷促進(jìn)氣候投融資便利化;支持我國(guó)金融機(jī)構(gòu)和企業(yè)到境外進(jìn)行氣候融資�����,積極探索通過(guò)主權(quán)擔(dān)保為境外融資增信����,支持建立人民幣綠色海外投貸基金��;支持和引導(dǎo)合格的境外機(jī)構(gòu)投資者參與中國(guó)境內(nèi)的氣候投融資活動(dòng)�����,鼓勵(lì)境外機(jī)構(gòu)到境內(nèi)發(fā)行綠色金融債券�����,鼓勵(lì)境外投資者更多投資持有境內(nèi)人民幣綠色金融資產(chǎn)。上述政策有助于引進(jìn)國(guó)際資金和境外機(jī)構(gòu)投資者�����,推動(dòng)我國(guó)綠色債券市場(chǎng)雙向開(kāi)放�����。

目前《綠色債券支持項(xiàng)目目錄(2021年版)》出臺(tái)后��,擴(kuò)寬了企業(yè)發(fā)行債券進(jìn)行融資的渠道��,所發(fā)行的債項(xiàng)只要符合2021版目錄����,無(wú)論屬于哪類發(fā)行市場(chǎng)、哪種債券類型�,都可以被認(rèn)定為綠色債券。這必將加快國(guó)內(nèi)綠債市場(chǎng)融合�����,對(duì)國(guó)內(nèi)債券市場(chǎng)融合也有積極意義����。另外較于2015年版目錄范圍有了較多擴(kuò)充���,從前者38項(xiàng)三級(jí)目錄到后者204項(xiàng)四級(jí)目錄,意味著有更多的綠色項(xiàng)目可以被認(rèn)定為綠色債券項(xiàng)目���,因此有利綠色債券市場(chǎng)規(guī)模擴(kuò)大���。

綠色保險(xiǎn)

當(dāng)前我國(guó)綠色保險(xiǎn)起步較晚,表現(xiàn)之一就在于現(xiàn)階段對(duì)綠色保險(xiǎn)的定義比較狹窄�,通常特指一類特定的險(xiǎn)種,即“環(huán)境污染責(zé)任保險(xiǎn)”(簡(jiǎn)稱“環(huán)責(zé)險(xiǎn)”)�����,還沒(méi)有把氣候變化這一更為長(zhǎng)期的環(huán)境風(fēng)險(xiǎn)納入綠色保險(xiǎn)范疇內(nèi)[6]�。

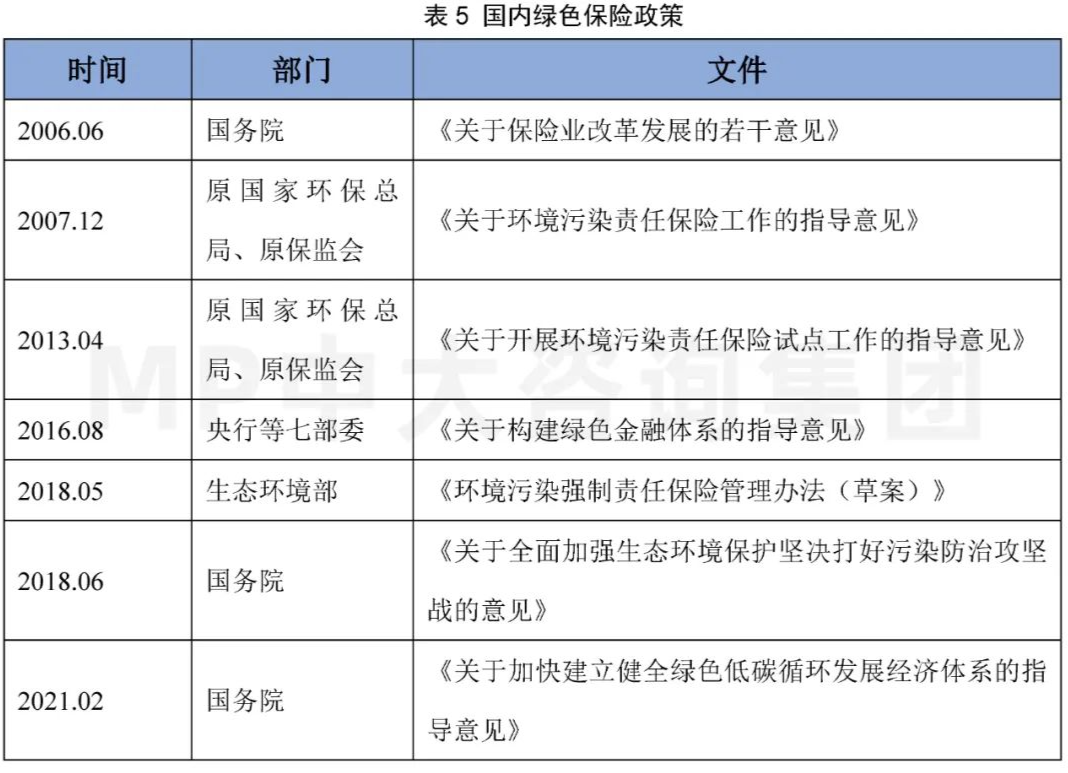

國(guó)內(nèi)綠色保險(xiǎn)起步于2006年國(guó)務(wù)院頒布的《關(guān)于保險(xiǎn)業(yè)改革發(fā)展的若干意見(jiàn)》��,文件要求保險(xiǎn)業(yè)開(kāi)展環(huán)境污染責(zé)任保險(xiǎn)的試點(diǎn)���,2013年原國(guó)家環(huán)保部與原保監(jiān)會(huì)出臺(tái)了《關(guān)于開(kāi)展環(huán)境污染責(zé)任保險(xiǎn)試點(diǎn)工作的指導(dǎo)意見(jiàn)》��,在文件中“為環(huán)境污染責(zé)任保險(xiǎn)��,以企業(yè)發(fā)生污染事故對(duì)第三者造成的損害依法應(yīng)承擔(dān)的賠償責(zé)任為標(biāo)的�。”明確了綠色保險(xiǎn)定義和強(qiáng)制保險(xiǎn)企業(yè)的范圍���。2016年央行等七部委聯(lián)合頒布的《關(guān)于構(gòu)建綠色金融體系的指導(dǎo)意見(jiàn)》中為綠色保險(xiǎn)提供了頂層設(shè)計(jì)����,指明了未來(lái)的發(fā)展道路�。2021年2月,國(guó)務(wù)院發(fā)布《關(guān)于加快建立健全綠色低碳循環(huán)發(fā)展經(jīng)濟(jì)體系的指導(dǎo)意見(jiàn)》�,提出要發(fā)揮保險(xiǎn)費(fèi)率調(diào)節(jié)機(jī)制作用。經(jīng)過(guò)多個(gè)政策頒布實(shí)施�,我國(guó)綠色保險(xiǎn)在綠色金融的發(fā)展中將會(huì)承擔(dān)更大的作用。

盡管《關(guān)于構(gòu)建綠色金融體系的指導(dǎo)意見(jiàn)》中明確了綠色保險(xiǎn)未來(lái)的發(fā)展路徑與方向��,但綠色保險(xiǎn)依然目前面臨一些困境:一是企業(yè)主觀參與意愿低����,環(huán)境污染成因復(fù)雜及環(huán)境風(fēng)險(xiǎn)的不確定性等因素使得企業(yè)與保險(xiǎn)機(jī)構(gòu)在認(rèn)定綠色保險(xiǎn)承保范圍時(shí)可能會(huì)存在偏差,導(dǎo)致企業(yè)投保后并不能達(dá)到分散環(huán)境風(fēng)險(xiǎn)的目的�;二是綠色保險(xiǎn)品種單一,主要以環(huán)境責(zé)任險(xiǎn)為主�����,對(duì)于綠色發(fā)展�����、氣候變化、低碳技術(shù)等新型領(lǐng)域的保險(xiǎn)較少�。

碳金融市場(chǎng)工具

碳金融定義在前篇《碳金融內(nèi)涵辨析與狹義碳金融市場(chǎng)》中已詳細(xì)說(shuō)明,故此不再贅述����。本節(jié)提及碳金融相關(guān)政策主要是指碳交易市場(chǎng)的建設(shè)。

國(guó)內(nèi)碳金融交易市場(chǎng)建設(shè)從分區(qū)試點(diǎn)到全國(guó)交易�,分水嶺是2020年生態(tài)環(huán)境部發(fā)布《碳排放權(quán)交易管理辦法(試行)》。2020年前國(guó)內(nèi)碳市場(chǎng)建設(shè)采取分區(qū)試點(diǎn)����,所涉及政策大多由國(guó)家發(fā)改委負(fù)責(zé)頒布,2020年后碳市場(chǎng)展開(kāi)全國(guó)交易����,所涉及政策由生態(tài)環(huán)境部負(fù)責(zé)制定頒布��。

2011年國(guó)家發(fā)改委下發(fā)《關(guān)于開(kāi)展碳排放權(quán)交易試點(diǎn)工作的通知》��,批準(zhǔn)七個(gè)省市地區(qū)開(kāi)展碳排放交易試點(diǎn)工作��,自此開(kāi)啟了我國(guó)碳市場(chǎng)建設(shè)的探索����。2013—2016年政府一直圍繞著構(gòu)建碳市場(chǎng)基礎(chǔ)要素��、明確參與行業(yè)��、加大金融機(jī)構(gòu)的參與度�、建立完善的交易機(jī)制等方面不斷進(jìn)行嘗試����。

2020年12月生態(tài)環(huán)境部審議通過(guò)《碳排放權(quán)交易管理辦法(試行)》,并于2021年2月正式實(shí)施�,對(duì)碳市場(chǎng)建設(shè)的責(zé)任部門、氣體覆蓋范圍����、行業(yè)范圍、碳交易主體��、碳配額方式等作出規(guī)定�,標(biāo)志著我國(guó)全國(guó)性碳交易市場(chǎng)建設(shè)的開(kāi)啟。2021年生態(tài)環(huán)境部連續(xù)發(fā)布了《碳排放權(quán)登記管理規(guī)則(試行)》《碳排放權(quán)交易管理規(guī)則(試行)》和《碳排放權(quán)結(jié)算管理規(guī)則(試行)》三項(xiàng)文件���,進(jìn)一步完善了碳市場(chǎng)的運(yùn)行規(guī)則�。

截止2021年7月17號(hào)全國(guó)碳交易首日的收盤價(jià)格為每噸51.23元,交易總量410.40萬(wàn)噸����,交易總額為2.1億元[7],但是無(wú)論是碳價(jià)還是交易規(guī)模相較于歐盟等發(fā)達(dá)地區(qū)還有較大差距�。

碳價(jià)過(guò)低容易導(dǎo)致企業(yè)減排成本無(wú)法被覆蓋,因此企業(yè)參與減排積極性普遍不高���;其次碳市場(chǎng)規(guī)模受制于碳價(jià)低迷����,缺乏成熟的交易市場(chǎng)����,企業(yè)在交易過(guò)程中缺乏“有規(guī)可依”。所以未來(lái)我國(guó)碳金融市場(chǎng)的發(fā)展方向仍將繼續(xù)建立合理的機(jī)制提高碳價(jià)的定價(jià)效率����,具體包括發(fā)展衍生品市場(chǎng)、建立有效的激勵(lì)機(jī)制等�����。

綠色基金

綠色基金一般指為實(shí)現(xiàn)節(jié)能減排��、應(yīng)對(duì)氣候變化����、環(huán)境治理等目的而設(shè)立的專項(xiàng)投資基金[8],作為綠色基金的重要組成部分�,目前國(guó)內(nèi)綠色基金政策以ESG基金的相關(guān)監(jiān)管政策為導(dǎo)向,所以本小結(jié)的政策梳理以國(guó)內(nèi)ESG基金投資為主����。

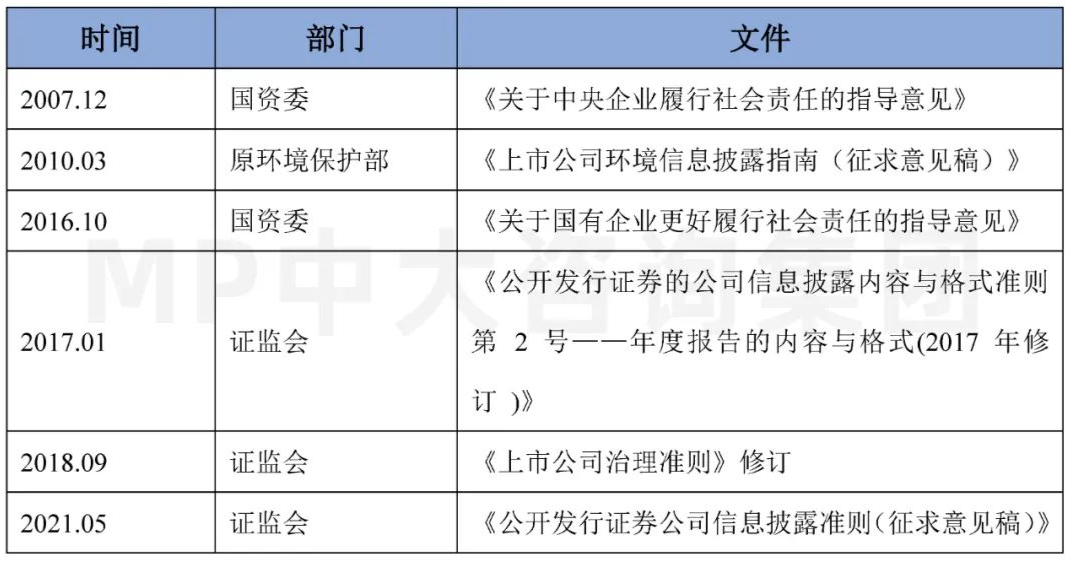

信息披露制度作為ESG基金的基石,政府及監(jiān)管層面不斷通過(guò)頒布政策來(lái)完善����。2007年國(guó)資委頒布《關(guān)于中央企業(yè)履行社會(huì)責(zé)任的指導(dǎo)意見(jiàn)》,指出在追求經(jīng)濟(jì)效益的同時(shí)也要對(duì)生態(tài)環(huán)境負(fù)責(zé)��,實(shí)現(xiàn)企業(yè)和社會(huì)�、環(huán)境的全面協(xié)調(diào)可持續(xù)發(fā)展,這是國(guó)內(nèi)首份針對(duì)企業(yè)�����、社會(huì)和環(huán)境的相關(guān)政策���。2010年原環(huán)境保護(hù)部頒布《上市公司環(huán)境信息披露指南(征求意見(jiàn)稿)》���,規(guī)定重污染企業(yè)要定期披露環(huán)境信息����。2016年國(guó)資委頒布《關(guān)于國(guó)有企業(yè)更好履行社會(huì)責(zé)任的指導(dǎo)意見(jiàn)》�����,指出在運(yùn)營(yíng)全過(guò)程要對(duì)利益相關(guān)方���、社會(huì)和環(huán)境負(fù)責(zé)�。2017年證監(jiān)會(huì)推出修訂后的《上市公司治理準(zhǔn)則》��,確立ESG信息披露的基本框架���。2021年證監(jiān)會(huì)推出《公開(kāi)發(fā)行證券公司信息披露準(zhǔn)則(征求意見(jiàn)稿)》��,鼓勵(lì)公司在定期報(bào)告中披露為減少碳排放所采取的措施及效果���。

全面有效的ESG信息披露是ESG投資開(kāi)展的基石,但我國(guó)整體ESG信息披露體系建設(shè)還有待加強(qiáng)���。我國(guó)目前并沒(méi)有針對(duì)ESG統(tǒng)一的監(jiān)管機(jī)構(gòu)��,也沒(méi)有針對(duì)ESG披露的法律法規(guī)�����。上市公司ESG報(bào)告披露質(zhì)量較低����。內(nèi)容上更多以定性描述為主���,而且并不強(qiáng)制披露����。

未來(lái)我國(guó)信息披露的標(biāo)準(zhǔn)化建設(shè)有賴于監(jiān)管�、企業(yè)、社會(huì)組織等多方的共同努力���,從監(jiān)管的角度來(lái)看�,發(fā)布統(tǒng)一的披露標(biāo)準(zhǔn)并加大信披監(jiān)管力度��、規(guī)范明確ESG相關(guān)的重大議題范圍以給信披企業(yè)更明確的披露指引有助于促進(jìn)提升ESG信息披露的質(zhì)量���,對(duì)于引導(dǎo)和推動(dòng)ESG發(fā)展起到重要作用����。

三、結(jié)語(yǔ)

中國(guó)綠色金融體系發(fā)展迅速�����,在綠色頂層設(shè)計(jì)文件出臺(tái)后����,各綠色金融工具相關(guān)文件相繼出臺(tái),但綠色金融相關(guān)業(yè)務(wù)機(jī)制發(fā)展仍不完善���,需在政策上給予更大的支持���。因此,政府應(yīng)采取相關(guān)舉措:一是加強(qiáng)監(jiān)管政策���,完善行業(yè)監(jiān)管�����;二是增加激勵(lì)與補(bǔ)貼�;三是建設(shè)綠色金融“基礎(chǔ)設(shè)施平臺(tái)”�����。隨著綠色金融的發(fā)展必將為“雙碳”目標(biāo)的實(shí)現(xiàn)提供強(qiáng)大的助力。

【參考文獻(xiàn)】

[1]我國(guó)綠色信貸規(guī)模位居世界第一 綠色信貸資產(chǎn)質(zhì)量整體良好.https://baijiahao.baidu.com/s?id=1705247793978190362&wfr=spider&for=pc

[2] ICAP Status Report 2021����,ICAP

[3]中國(guó) ESG 政策與投資生態(tài)展望.國(guó)泰君安

[4]錢立華.我國(guó)銀行業(yè)綠色信貸體系[J].中國(guó)金融,2016(22):70-71

[5]趙曉英. 綠色債券發(fā)展制度框架[J]. 中國(guó)金融, 2016(16期):37-38.

[6]田輝.中國(guó)綠色保險(xiǎn)的現(xiàn)狀問(wèn)題與未來(lái)發(fā)展[J].發(fā)展研究,2014(05):4-7.

[7]全國(guó)碳排放權(quán)市場(chǎng)開(kāi)張首日開(kāi)門紅�,新華網(wǎng),https://baijiahao.baidu.com/s?id=1705487549759770760&wfr=spider&for=pc

[8]中國(guó)綠色基金標(biāo)準(zhǔn)研究�����,深圳排放權(quán)交易所�,https://www.efchina.org/Reports-zh/report-lceg-20200731-2-zh